(続)新築ワンルーム投資の成功確率は〇%

先日、投稿させて頂いた新築ワンルーム投資についての記事です。

2020年2月1日現在、ワンルーム投資において本来投資用物件への融資にもかかわらず、

実需(自分で使用する)という名目で虚偽を行った上で融資の申込や源泉徴収票などの

年収を改ざんして年収を高く見せて融資を受けたりと悪質業者にそそのかされ

個人の方が言われるがままに違法行為を行っています。

融資書類の改ざんは実は昔からあったと記憶をしています。

源泉徴収票を作ってくれる会社などがあった事も聴いた事があります。

それが今では販売業者などが首謀して行っている点を考えると悪質としか言いようがありません。

新築ワンルームマンション投資もいよいよ過渡期を迎えています。

実際に良く聞く話ですが、新築ワンルームを投資を始めて3~5年経過した方で

当初予定していた想定で運用が進んでいない事や自分が住む家を購入しようとしたけど

融資がでない、サブリース保証された賃料が滞納されているなど多くの声を聴いています。

そしてすぐにでも処分したいと考えていても購入額の7割以下でしか売れない

殆どの方が毎月の持出や固定資産税などの経費に耐えられず自己破産をしています。

2023年7月30日追記情報

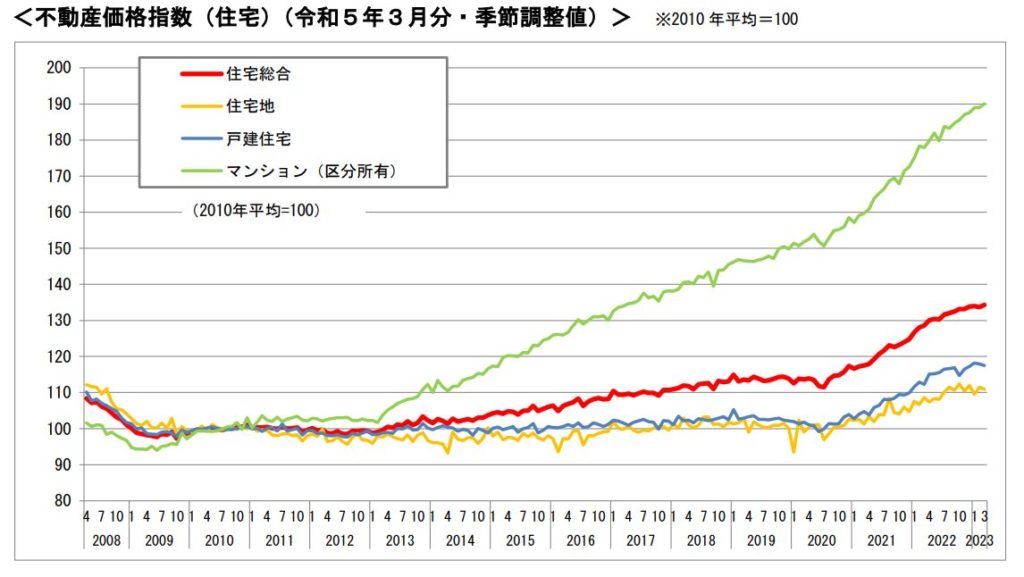

国土交通省が2023年6月30日に発表した不動産価格指数によると

マンション価格は2010年を100とすると2023年には190となっています。

経済成長が殆どなく人口が減少している中でも驚異的な数字となっています。

当然ですが、新築ワンルームの販売価格も上昇しています。

目次

ワンルーム投資の失敗事例

- 家賃保証をしている会社から一方的に解約または賃料を減額、滞納されている

- 空室期間が長期化して新たな入居者が決まらない

- 原状回復費や修繕など想定外の費用がかかってしまっている

- 賃料収入は黒字なのに税金や多額の元利金返済がありキャッシュフローがマイナス

- 固定資産税の負担が大きい

- 市況が良い時に売却をしようとしたが、借入元金を返済できる価格で売却できない

- 初年度以外まったく節税にならない

初年度に節税になるは本当か?

新築ワンルームマンションの営業トークの一つである、初年度の節税ですが、

これは当初購入時にかかった経費が「取得経費が他の所得との損益通算」が可能となる考えからくるお話ですが、

ワンルームを取得する際にかかる経費(登録免許税、不動産取得税など)は

割と大きな金額になるため、購入した初年度に確定申告を行うと家賃収入から経費を引くと赤字になる事が多く

この赤字から他の所得(サラリーマン所得等)と損益通算(損を合算)をして

他の所得を減らす事により、前年度よりも所得税等を減らせると言う事です。

しかしながら、これは節税と言うよりは支払った経費の一部が返ってくるというだけなので

結局、手元資金は減っている事になります。

家賃保証があればローン期間中は安心して運用ができるか?

新築ワンルーム投資の多くのケースが分譲した会社の関連会社の家賃保証などが入ります。

18年位前に新築ワンルーム投資は非常に盛り上がっていた時期がありましたが、

当時の新築ワンルーム分譲会社が今でも営業しているケースは殆どいってもなく

既に倒産をしている事が多く、購入時に家賃保証をするといった関連会社も存在しないという事実もあります。

仮に存続していたとしても当初約束された20年にも及ぶ保証賃料は減額されているのが現実です。

「家賃保証」という言葉を聴いて安心してワンルーム投資に手を出してしまう方もいらっしゃいますが、

昨今の大手アパート建築会社などのサブリース契約を一方的に解約されたとか

賃料を減額されていたなどの社会問題がある中で

未来永続して当初の約束通りの家賃保証をしてもらう事は不可能と

考えておく事が良いと思います。

特に名もない会社がワンルームを販売するために無理な賃料で家賃保証をしますが、

これはワンルームを販売するためだけの手段でしかない様に思います。

現実に、近年新築シェアハウス不動産投資などが流行っていましたが、

わずか数年で盛り上がった投資もシェアハウス運営会社から一方的に

当初約束された賃料を減額されました。最終的には未払いになり破綻しました。

販売したシェアハウスがサブリース賃料に充てられ自転車操業になっていました。

ワンルーム投資の運用成績はどうなのだろうか?

入居者がいれば毎月家賃収入が定期的に入り所得は上がります。

しかし気を付けなければならないのが、借り入れた元金返済分です。

元金部分は返済をしても経費にはならない(所得を減らす効果がない)のです。

そして減価償却費(支出がないが所得を減らす経費)の部分をしっかり意識しなければなりません。

以下で新築ワンルーム投資をした場合のケースを具体的に説明をさせて頂きます。

家賃収入分 例えば月額8万円×12ヶ月=96万円

元利金返済分 例えば1900万円借入 35年 金利3.5% 元利均等払いだと

概ねの年間の金利60万円、元金45万円返済

減価償却費 34万円/年

火災保険(オーナー保険)2万円/年

固都税 4.5万円/年

ざっとですが、一般的にワンルーム投資の例での内訳ですが、計算をさせて頂きます。

収益の計算

96万円-60万円(金利)-34万円(減価償却費)-2万円(火災保険)-固都税(4.5万円)

-マンション管理組合管理費0.5万円-修繕積立金0.5万円=△5.5万円

現金の計算

96万円-60万円(金利)-45万円(元金)-2万円(火災保険)-固都税(4.5万円)

–マンション管理組合管理費0.5万円-修繕積立金0.5万円=△16.5万円

ざっくりとした収支計算と損益計算ですが、収益計算の△5.5万円が他の所得と合算される事で

税金を減らす影響を与えます。(仮に税率が30%とすると1.65万円の節税にしかなりません)

そして現金計算をみると毎年16.5万円現金が出て行く事になります。

(業者が作成した収支計画などで固都税などがシミュレーションに入っていないケースが多く

結果的に持ち出しが年間10~20万円位になってしまう様です。)

さらに重要な部分ですが、

この中で募集にかかる原状回復費用や募集広告料、修繕費など

家賃保証契約内に別途負担が定められているケースがあります。(費用増)

また家賃保証がない場合は空室率、賃貸管理費の問題などもあるでしょう。

(収入減+費用増)

この差額1,000円+でワンルームが数十年後に自分の物になる。

先に説明した様に数十年のリスクを負って新築ワンルーム投資を行う魅力があるのかは懐疑的です。

月々の元利金返済の中で半分が元金返済でキャッシュアウトが毎年あり

いざ辞めたくても借入金を返済する価格では売却できない。

途中に家賃保証が切れてしまったり、賃料の未納の可能性、年々経費が増加するなど

様々なリスクがあるのが新築ワンルーム投資の現実なのです。

おわりに

ワンルーム投資を行うにはそれなりのリスクを持って運用する必要があります。

- 節税対策はただ購入時に支払部分(キャッシュアウト)が経費になっているだけ

- 購入時のシミュレーションで想定されていない事がある

- 賃貸住居は入退去があり広告料、原状回復費用、修繕費などがかかる

- 家賃保証の額が減額される、家賃保証会社が破綻する事もある

- ローンの支払いが終わった時にどれ位の金額で売却できるかは未知数

ここで先の例ですべての仮条件が固定されていた場合に35年後の売却を考えてみます

35年間の持ち出しは35×年△16.5万円で△577.5万円

元利金の支払は終わっているので35年後に約577.5万円以上で売却した差額が

35年間ワンルームマンションを運用した結果です。

また保有をし続けて年金代わりにした場合を考えると

借入金返済後に保有を続けて得る家賃収入(税引後の収入)で

この△577.5万円を回収してからになります。

一体何年かかる計算なのでしょうか。購入してから約40年もの期間保有して

初めて年金代わりになる、その間賃料や修繕費などは大きく変わるので、

将来においてまったく不明確で悪い予測しかつかない投資だとわかります。

今回は簡易的に計算させて頂きましたが、新築ワンルーム投資を突き詰めれば

突き詰める程、リスクのある投資です。

そして融資の改ざん問題がある中で本来購入ができなかった層が購入できると

いう事は、少しでも運用が下振れすれば借入金の返済ができずに自己破産という事になります。

※注意※

投資は自己判断でお願いします。

上記の計算例で正確に計算できていない部分

(利払金の逓減、マンションの管理費、修繕積立

金の増額、仲介手数料などの取得経費の簿価計上など)も

あります。

「更新2023.7.30」

https://reibee.japan-am-service.com/%ef%bc%88%e7%b6%9a%ef%bc%89%e6%96%b0%e7%af%89%e3%83%af%e3%83%b3%e3%83%ab%e3%83%bc%e3%83%a0%e6%8a%95%e8%b3%87%e3%81%ae%e6%88%90%e5%8a%9f%e7%a2%ba%e7%8e%87%e3%81%af%e3%80%87%ef%bc%85/(続)新築ワンルーム投資の成功確率は〇%https://reibee.japan-am-service.com/wp-content/uploads/2017/11/40259126_m.jpghttps://reibee.japan-am-service.com/wp-content/uploads/2017/11/40259126_m-150x150.jpg賃貸経営https://reibee.japan-am-service.com/%e6%96%b0%e7%af%89%e3%83%af%e3%83%b3%e3%83%ab%e3%83%bc%e3%83%a0%e6%8a%95%e8%b3%87%e3%81%ae%e6%88%90%e5%8a%9f%e7%a2%ba%e7%8e%87%e3%81%af%e3%80%87%ef%bc%85/ 先日、投稿させて頂いた新築ワンルーム投資についての記事です。 2020年2月1日現在、ワンルーム投資において本来投資用物件への融資にもかかわらず、 実需(自分で使用する)という名目で虚偽を行った上で融資の申込や源泉徴収票などの 年収を改ざんして年収を高く見せて融資を受けたりと悪質業者にそそのかされ 個人の方が言われるがままに違法行為を行っています。 融資書類の改ざんは実は昔からあったと記憶をしています。 源泉徴収票を作ってくれる会社などがあった事も聴いた事があります。 それが今では販売業者などが首謀して行っている点を考えると悪質としか言いようがありません。 新築ワンルームマンション投資もいよいよ過渡期を迎えています。 実際に良く聞く話ですが、新築ワンルームを投資を始めて3~5年経過した方で 当初予定していた想定で運用が進んでいない事や自分が住む家を購入しようとしたけど 融資がでない、サブリース保証された賃料が滞納されているなど多くの声を聴いています。 そしてすぐにでも処分したいと考えていても購入額の7割以下でしか売れない 殆どの方が毎月の持出や固定資産税などの経費に耐えられず自己破産をしています。 2023年7月30日追記情報 国土交通省が2023年6月30日に発表した不動産価格指数によると マンション価格は2010年を100とすると2023年には190となっています。 経済成長が殆どなく人口が減少している中でも驚異的な数字となっています。 当然ですが、新築ワンルームの販売価格も上昇しています。 目次 ワンルーム投資の失敗事例 初年度に節税になるは本当か? 家賃保証があればローン期間中は安心して運用ができるか? ワンルーム投資の運用成績はどうなのだろうか? おわりに ワンルーム投資の失敗事例 家賃保証をしている会社から一方的に解約または賃料を減額、滞納されている 空室期間が長期化して新たな入居者が決まらない 原状回復費や修繕など想定外の費用がかかってしまっている 賃料収入は黒字なのに税金や多額の元利金返済がありキャッシュフローがマイナス 固定資産税の負担が大きい 市況が良い時に売却をしようとしたが、借入元金を返済できる価格で売却できない 初年度以外まったく節税にならない https://reibee.japan-am-service.com/%E8%87%AA%E5%B7%B1%E7%A0%B4%E7%94%A3%e3%80%80%E6%96%B0%E7%AF%89%E3%83%AF%E3%83%B3%E3%83%AB%E3%83%BC%E3%83%A0%E6%8A%95%E8%B3%87/ 初年度に節税になるは本当か? 新築ワンルームマンションの営業トークの一つである、初年度の節税ですが、 これは当初購入時にかかった経費が「取得経費が他の所得との損益通算」が可能となる考えからくるお話ですが、 ワンルームを取得する際にかかる経費(登録免許税、不動産取得税など)は 割と大きな金額になるため、購入した初年度に確定申告を行うと家賃収入から経費を引くと赤字になる事が多く この赤字から他の所得(サラリーマン所得等)と損益通算(損を合算)をして 他の所得を減らす事により、前年度よりも所得税等を減らせると言う事です。 しかしながら、これは節税と言うよりは支払った経費の一部が返ってくるというだけなので 結局、手元資金は減っている事になります。 家賃保証があればローン期間中は安心して運用ができるか? 新築ワンルーム投資の多くのケースが分譲した会社の関連会社の家賃保証などが入ります。 18年位前に新築ワンルーム投資は非常に盛り上がっていた時期がありましたが、 当時の新築ワンルーム分譲会社が今でも営業しているケースは殆どいってもなく 既に倒産をしている事が多く、購入時に家賃保証をするといった関連会社も存在しないという事実もあります。 仮に存続していたとしても当初約束された20年にも及ぶ保証賃料は減額されているのが現実です。 「家賃保証」という言葉を聴いて安心してワンルーム投資に手を出してしまう方もいらっしゃいますが、 昨今の大手アパート建築会社などのサブリース契約を一方的に解約されたとか 賃料を減額されていたなどの社会問題がある中で 未来永続して当初の約束通りの家賃保証をしてもらう事は不可能と 考えておく事が良いと思います。 特に名もない会社がワンルームを販売するために無理な賃料で家賃保証をしますが、 これはワンルームを販売するためだけの手段でしかない様に思います。 現実に、近年新築シェアハウス不動産投資などが流行っていましたが、 わずか数年で盛り上がった投資もシェアハウス運営会社から一方的に 当初約束された賃料を減額されました。最終的には未払いになり破綻しました。 販売したシェアハウスがサブリース賃料に充てられ自転車操業になっていました。 ワンルーム投資の運用成績はどうなのだろうか? 入居者がいれば毎月家賃収入が定期的に入り所得は上がります。 しかし気を付けなければならないのが、借り入れた元金返済分です。 元金部分は返済をしても経費にはならない(所得を減らす効果がない)のです。 そして減価償却費(支出がないが所得を減らす経費)の部分をしっかり意識しなければなりません。 以下で新築ワンルーム投資をした場合のケースを具体的に説明をさせて頂きます。 家賃収入分 例えば月額8万円×12ヶ月=96万円 元利金返済分 例えば1900万円借入 35年 金利3.5% 元利均等払いだと 概ねの年間の金利60万円、元金45万円返済 減価償却費 34万円/年 火災保険(オーナー保険)2万円/年 固都税 4.5万円/年 ざっとですが、一般的にワンルーム投資の例での内訳ですが、計算をさせて頂きます。 収益の計算 96万円-60万円(金利)-34万円(減価償却費)-2万円(火災保険)-固都税(4.5万円) -マンション管理組合管理費0.5万円-修繕積立金0.5万円=△5.5万円 現金の計算 96万円-60万円(金利)-45万円(元金)-2万円(火災保険)-固都税(4.5万円) --マンション管理組合管理費0.5万円-修繕積立金0.5万円=△16.5万円 ざっくりとした収支計算と損益計算ですが、収益計算の△5.5万円が他の所得と合算される事で 税金を減らす影響を与えます。(仮に税率が30%とすると1.65万円の節税にしかなりません) そして現金計算をみると毎年16.5万円現金が出て行く事になります。 (業者が作成した収支計画などで固都税などがシミュレーションに入っていないケースが多く 結果的に持ち出しが年間10~20万円位になってしまう様です。) さらに重要な部分ですが、 この中で募集にかかる原状回復費用や募集広告料、修繕費など 家賃保証契約内に別途負担が定められているケースがあります。(費用増) また家賃保証がない場合は空室率、賃貸管理費の問題などもあるでしょう。 (収入減+費用増) この差額1,000円+でワンルームが数十年後に自分の物になる。 先に説明した様に数十年のリスクを負って新築ワンルーム投資を行う魅力があるのかは懐疑的です。 月々の元利金返済の中で半分が元金返済でキャッシュアウトが毎年あり いざ辞めたくても借入金を返済する価格では売却できない。 途中に家賃保証が切れてしまったり、賃料の未納の可能性、年々経費が増加するなど 様々なリスクがあるのが新築ワンルーム投資の現実なのです。 おわりに ワンルーム投資を行うにはそれなりのリスクを持って運用する必要があります。 節税対策はただ購入時に支払部分(キャッシュアウト)が経費になっているだけ 購入時のシミュレーションで想定されていない事がある 賃貸住居は入退去があり広告料、原状回復費用、修繕費などがかかる 家賃保証の額が減額される、家賃保証会社が破綻する事もある ローンの支払いが終わった時にどれ位の金額で売却できるかは未知数 ここで先の例ですべての仮条件が固定されていた場合に35年後の売却を考えてみます 35年間の持ち出しは35×年△16.5万円で△577.5万円 元利金の支払は終わっているので35年後に約577.5万円以上で売却した差額が 35年間ワンルームマンションを運用した結果です。 また保有をし続けて年金代わりにした場合を考えると 借入金返済後に保有を続けて得る家賃収入(税引後の収入)で この△577.5万円を回収してからになります。 一体何年かかる計算なのでしょうか。購入してから約40年もの期間保有して 初めて年金代わりになる、その間賃料や修繕費などは大きく変わるので、 将来においてまったく不明確で悪い予測しかつかない投資だとわかります。 今回は簡易的に計算させて頂きましたが、新築ワンルーム投資を突き詰めれば 突き詰める程、リスクのある投資です。 そして融資の改ざん問題がある中で本来購入ができなかった層が購入できると いう事は、少しでも運用が下振れすれば借入金の返済ができずに自己破産という事になります。 https://reibee.japan-am-service.com/%e4%b8%8d%e5%8b%95%e7%94%a3%e6%8a%95%e8%b3%87%e3%81%ae%e8%87%aa%e5%b7%b1%e7%a0%b4%e7%94%a3/ ※注意※ 投資は自己判断でお願いします。 上記の計算例で正確に計算できていない部分 (利払金の逓減、マンションの管理費、修繕積立 金の増額、仲介手数料などの取得経費の簿価計上など)も あります。 「更新2023.7.30」 著者:日本AMサービス 堂下 葉reibee-japan-am-service日本AMサービス y.dst0403@gmail.comAdministratorReibee~次世代のための賃貸経営情報~

コメントを残す