無理なく借りる不動産投資、手元資金と融資額のバランスを考える、レバレッジ適正値は〇〇%

不動産投資においてレバレッジと言う言葉を耳にしたことは多いと思います。

レバレッジ=梃と言われ小さい力で大きな物を動かすという意味です。

不動産投資においてレバレッジは小さい投資額(手元資金)で借入を行い大きな不動産を購入すると言う事です。

つまり借入金を使って大きな不動産を購入する事で自己資金でどの程度の効率良く投資ができるか?

これをレバレッジ効果と言います。

不動産投資を行うメリットはレバレッジを掛けて投資ができる事です。

(写真=123RF)

具体的にレバレッジ効果を考える

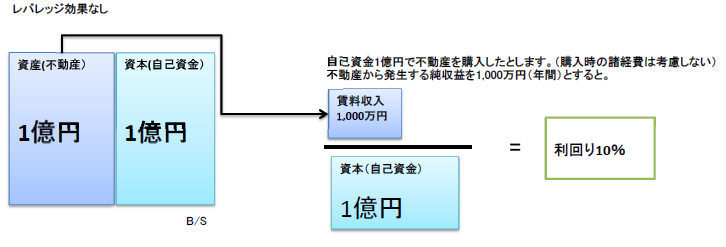

まず自己資金のみで1億円の不動産投資を行った場合、

物件から発生する賃料収入から諸経費を差し引いて純収益が1,000万円だとすると、

自己資本投資利回りは下記の図の様に1,000万円÷1億円ですので10%となります。

(図:自己資金のみで不動産投資を行う)

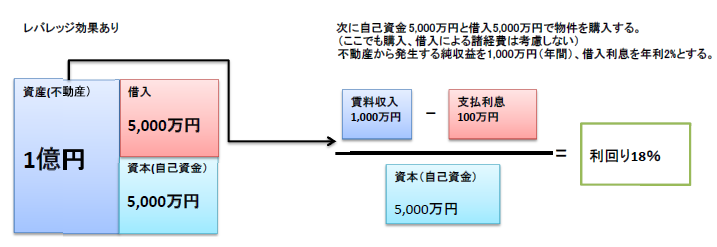

次に自己資金5,000万円、借入金5,000万円を利用して同じ1億円の不動産投資を行った場合、

借入利息が年間100万円だとすると1,000万円-100万円となり純収益は900万円になります。

自己資本利回りは下記の図から900万円÷5,000万円ですので18%となる訳です。

(図:借入(レバレッジ)を使用して不動産投資を行う)

自己資金のみで投資をするよりも借入を行って投資をした方が自己資金利回りは2倍近い水準になる事がわかります。

これがレバレッジ効果と言われるものです。

(注:純収益が10%となる不動産は現実的に非常に少ないですが、今回は分かりやすく解説するために例として使用しています)

安易にレバレッジを利用して投資すると危険が伴う

近年のサラリーマン投資家さんなどが行っている「ゼロエク投資」(自己資金を使わない投資)は

資金効率を考えると非常に良い様に思いますが、これは最大限のリターンがある分、大きなリスクをかかえる投資手法なのです。

借入額が大きければ大きいほど、月々に発生する金利や元金返済の額も大きくなり、賃料収入に対する返済額が占める割合が大きくなります。

物件にかかる諸経費や税金等を支払っても十分にキャッシュフローがある物件なら良いのですが、

そうでない不動産の場合、常に返済に困る事になります。

また当初予定していた稼働率が維持できなかったり、予想していない経費(原状回復費、広告料、その他の修繕費)が発生してしまい金融機関への返済が困難になる可能性が非常に高くなります。

そしてゼロエク投資は、高金利であることが多いので、利息の額も大きく支払い困難になり破産をしているケースも多くあります。

レバレッジ比率はどの位が妥当か

レバレッジ比率(借入比率)はどの程度が良いのでしょうか。

当然物件を購入する時期(金融機関の融資へのスタンス、自身の信用力など)や物件状況(築年数、地域、キャッシュフロー)などから

判断をしていきますので、一概にどれ位とはないかもしれませんが、キャッシュフローの動きを考える事が非常に重要とななります。

(参照:不動産投資で黒字倒産??投資家に潜む罠)

著者が不動産ファンドマネジャーだった頃、物件購入価格の8割を超える借入を行っている案件は、運用期間中の資金繰りが非常に大変だったと記憶しています。

またリーマンショックなどの大きな市場変動による不動産価格の下落の影響が発生すると、購入額以上で売却する事ができない状況に陥るので、

売却と言う選択肢ができない中で運用をしていかなければならなくなりますから、物件に担保価値があり十分にキャッシュフローが回る物件なら借入をうまく利用できれば、期中の弁済に困る事はなく、増加した手元資金を割安の市場でさらに別の物件に投下する事ができます。

スルガ問題やTATERU問題などの諸問題から手元資金が少ない投資家の方の

不動産投資は難しくなってきましたが、少なくとも購入する物件の1~2割程度の手元資金があると不測の事態に対応もできるのではと思います。

不動産投資の失敗の多くはキャッシュフローが回らない物件を精査せずに

金融機関が貸してくれたからフルローンを利用して物件を購入したケースです。

まとめ

手元資金なしで不動産投資ができてしまうのは非常に魅力的ですが、

単純に甘い言葉で投資を指南されてしまい、安易に飛びついてしまうと思わぬリスクを負いながら、不動産投資を始めてしまう事になります。

残念ながら物件を紹介するエージェントにはこうした大きなリスクを投資なのにも関わらず売るだけしか頭になく

まったくの無知識で物件を紹介している業者が存在する事も事実です。

レバレッジ(借入)を行って不動産投資を行うメリットとしては、少ない元手で投資を行う事ができ、

投資効率を上げる事ができる点ですが、物件の本質的な価値、資金計画、キャッシュフローを考えなければ、大きな失敗をしてしまう可能性があります。

必ずこうしたリスクとリターンを考えた上でレバレッジ(借入)を使い不動産投資を行いましょう。

著者:日本AMサービス 代表 堂下 葉

更新:2020年10月23日

https://reibee.japan-am-service.com/%e3%83%ac%e3%83%90%e3%83%ac%e3%83%83%e3%82%b8%e3%81%ae%e9%81%a9%e6%ad%a3%e5%80%a4%e3%81%af%e3%80%87%e3%80%87%ef%bc%85/https://reibee.japan-am-service.com/wp-content/uploads/2017/06/44203871_m.jpghttps://reibee.japan-am-service.com/wp-content/uploads/2017/06/44203871_m-150x150.jpg賃貸経営金融アパマンローン不動産投資においてレバレッジと言う言葉を耳にしたことは多いと思います。 レバレッジ=梃と言われ小さい力で大きな物を動かすという意味です。 不動産投資においてレバレッジは小さい投資額(手元資金)で借入を行い大きな不動産を購入すると言う事です。 つまり借入金を使って大きな不動産を購入する事で自己資金でどの程度の効率良く投資ができるか? これをレバレッジ効果と言います。 不動産投資を行うメリットはレバレッジを掛けて投資ができる事です。 (写真=123RF) 具体的にレバレッジ効果を考える まず自己資金のみで1億円の不動産投資を行った場合、 物件から発生する賃料収入から諸経費を差し引いて純収益が1,000万円だとすると、 自己資本投資利回りは下記の図の様に1,000万円÷1億円ですので10%となります。 (図:自己資金のみで不動産投資を行う) 次に自己資金5,000万円、借入金5,000万円を利用して同じ1億円の不動産投資を行った場合、 借入利息が年間100万円だとすると1,000万円-100万円となり純収益は900万円になります。 自己資本利回りは下記の図から900万円÷5,000万円ですので18%となる訳です。 (図:借入(レバレッジ)を使用して不動産投資を行う) 自己資金のみで投資をするよりも借入を行って投資をした方が自己資金利回りは2倍近い水準になる事がわかります。 これがレバレッジ効果と言われるものです。 (注:純収益が10%となる不動産は現実的に非常に少ないですが、今回は分かりやすく解説するために例として使用しています) 安易にレバレッジを利用して投資すると危険が伴う 近年のサラリーマン投資家さんなどが行っている「ゼロエク投資」(自己資金を使わない投資)は 資金効率を考えると非常に良い様に思いますが、これは最大限のリターンがある分、大きなリスクをかかえる投資手法なのです。 借入額が大きければ大きいほど、月々に発生する金利や元金返済の額も大きくなり、賃料収入に対する返済額が占める割合が大きくなります。 物件にかかる諸経費や税金等を支払っても十分にキャッシュフローがある物件なら良いのですが、 そうでない不動産の場合、常に返済に困る事になります。 また当初予定していた稼働率が維持できなかったり、予想していない経費(原状回復費、広告料、その他の修繕費)が発生してしまい金融機関への返済が困難になる可能性が非常に高くなります。 そしてゼロエク投資は、高金利であることが多いので、利息の額も大きく支払い困難になり破産をしているケースも多くあります。 レバレッジ比率はどの位が妥当か レバレッジ比率(借入比率)はどの程度が良いのでしょうか。 当然物件を購入する時期(金融機関の融資へのスタンス、自身の信用力など)や物件状況(築年数、地域、キャッシュフロー)などから 判断をしていきますので、一概にどれ位とはないかもしれませんが、キャッシュフローの動きを考える事が非常に重要とななります。 (参照:不動産投資で黒字倒産??投資家に潜む罠) 著者が不動産ファンドマネジャーだった頃、物件購入価格の8割を超える借入を行っている案件は、運用期間中の資金繰りが非常に大変だったと記憶しています。 またリーマンショックなどの大きな市場変動による不動産価格の下落の影響が発生すると、購入額以上で売却する事ができない状況に陥るので、 売却と言う選択肢ができない中で運用をしていかなければならなくなりますから、物件に担保価値があり十分にキャッシュフローが回る物件なら借入をうまく利用できれば、期中の弁済に困る事はなく、増加した手元資金を割安の市場でさらに別の物件に投下する事ができます。 スルガ問題やTATERU問題などの諸問題から手元資金が少ない投資家の方の 不動産投資は難しくなってきましたが、少なくとも購入する物件の1~2割程度の手元資金があると不測の事態に対応もできるのではと思います。 不動産投資の失敗の多くはキャッシュフローが回らない物件を精査せずに 金融機関が貸してくれたからフルローンを利用して物件を購入したケースです。 まとめ 手元資金なしで不動産投資ができてしまうのは非常に魅力的ですが、 単純に甘い言葉で投資を指南されてしまい、安易に飛びついてしまうと思わぬリスクを負いながら、不動産投資を始めてしまう事になります。 残念ながら物件を紹介するエージェントにはこうした大きなリスクを投資なのにも関わらず売るだけしか頭になく まったくの無知識で物件を紹介している業者が存在する事も事実です。 レバレッジ(借入)を行って不動産投資を行うメリットとしては、少ない元手で投資を行う事ができ、 投資効率を上げる事ができる点ですが、物件の本質的な価値、資金計画、キャッシュフローを考えなければ、大きな失敗をしてしまう可能性があります。 必ずこうしたリスクとリターンを考えた上でレバレッジ(借入)を使い不動産投資を行いましょう。 著者:日本AMサービス 代表 堂下 葉 更新:2020年10月23日reibee-japan-am-service日本AMサービス y.dst0403@gmail.comAdministratorReibee~次世代のための賃貸経営情報~

コメントを残す