不動産投資の純資産と債務超過時価評価で解析!BSを理解する

不動産投資に広告や書籍などに「最速に資産〇億円をつくる方法」など消費者を煽るような触れ込みで

不動産投資を進める業者さんが本当に多いですね。

「資産〇億円」は本当に聞こえが良い言葉で、なんだかお金持ちになれるという錯覚してしまう方が殆どだと思います。

実際に1億円位の物件でしたら、購入をしようと思えば意図も簡単に物件を手に入れる事が可能です。

※2019年11月時点でアパマン融資をうけるのは簡単でなくなりました。

しかし美味しい話には裏がある、実はこれが真実です。

ここで既に資産〇億円を目指している不動産投資家の方へ質問ですが、

「保有する資産の純資産額はどの位ですか?」

恐らくこの質問に答えられる方は非常に少ないのではと思います。

(写真=123RF)

目次

————————————————–

—————————————————-

BS(バランスシート)とは何か?

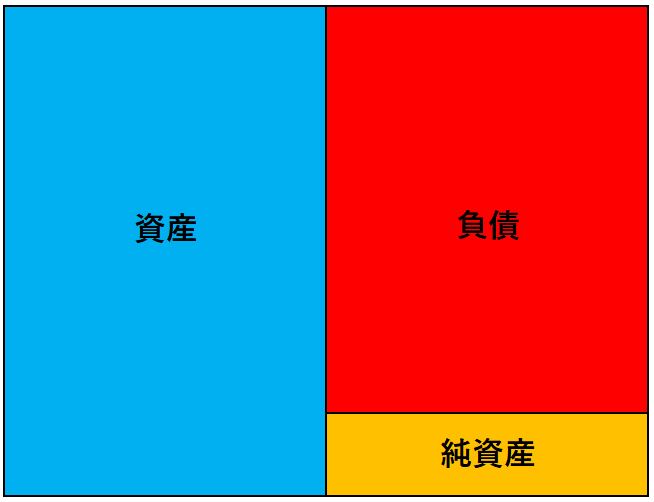

BS(バランスシート)は財務内容を把握する資料で

左側に資産、右側に負債と純資産を表す書面(下記の図を参照)です。

会社経営をしている場合、必須の書面になります。

不動産投資の場合、資産は購入した不動産(建物、建物付属物、土地など)、

金融機関からお金を借りている場合は負債は借入金になります。

純資産は資産から負債を差し引いたプラスの差額で、これがマイナスだと債務超過状態と言う事になります。

債務超過は資産である不動産を売却しても元利金が弁済できない可能性がある事を意味します。

(厳密に言うと他の資産と保有する不動産の帳簿上の価格を合わせた資産<借入金の残金となります。)

もし会社経営をしている企業なら債務超過状態は金融機関から受けている融資の

貸しはがしや追加担保提供や融資が受けられない事に繋がります。

こうした重要な部分を確認できるBS(バランスシート)ですが、

個人で不動産を保有している場合、BS(バランスシート)を

意識して賃貸経営を行っていない方が殆どで、月々の賃料収入のみに目が行きがちです。

不動産投資において収支の結果であるBS(バランスシート)を理解する事は

必要不可欠なのです。

(図:バランスシート)

(図:バランスシート)

時価評価とは?

時価評価とはある時点に資産がどの位の価値があるか評価をする事です。

不動産を売却する場合、実際にはバランスシート上の帳簿価格と市場価格が

同等額である事は少ないです。

市場価格はその時に市場で売却できる価格、帳簿価格はBS(バランスシート)上の価格になります。

2点の価格の違いを理解する様にしましょう。

市場価格は融資の金利、不動産の需給バランス、金融機関の融資スタンス、

景気状況などに起因して物件の期待利回りが推移し価格変動が起こります。

つまり時価評価をするタイミングで時には純資産が大幅に増加したり

逆に債務超過状態だったりする事があります。

つまり経済状態などを把握しながら実際に保有する物件の価値が

どの程度あるか、定点的に観察する事は不測の事態に備えた運用やリスク管理を徹底できます。

また十分な利益が出るのであれば売却の判断をする材料にもなります。

購入時は債務超過状態

不動産投資は殆どの方が借金を行って購入する資産なので、何度も言いますが、資産から負債を差し引いた

純資産が非常に重要です。

不動産投資における純資産と債務超過状態とは?

純資産 資産-負債>0 資産を処分して借金を返済できる

債務超過 資産-負債<0 資産を処分しても借金を返済できない

近年、セロエク投資(手元資金ゼロ)投資を行った場合、物件購入時から数年は債務超過状態が続きます。

それは物件を購入する経費(帳簿上に計上される)まで借入を行いっているため、実際に購入時と同時に売却を行った場合

割安で購入した場合でない限り売却価額は購入価額と同額なので、経費分がマイナスと言う事になります。

つまりゼロエク投資はこの部分がバランスシート上で最初から債務超過状態となっています。

さらに市場価格が高い時に購入してしまい、評価額が低い物件の場合、

数年経過して元金の弁済(借入金-毎月の返済)を続けても債務超過状態が解消されずに

当初から評価額低い物件なので売却したくても安値でしか売却できない状況に陥るケースもあります。

仮に購入時より市況が悪くなり、購入価額から10%を安値でしか売却ができない場合、

1億円物件を借金で購入をしていたら1,000万円近くの手元資金が拠出しないと売却をして借入元金を返済できない事を意味します。

購入価額が割高でゼロエク投資を実施している場合、数年間は元金弁済で債務超過を解消しなければならく

出口の金額が値下がりしてしまうと、非常に危険がある投資となっていると言う事です。

(2019年11月現在で数年前に購入した物件はアパマンローンの引き締めにより

大幅に値引きをしないと売却できない状況になっています。)

実はこうした状況になっている方が非常に多い(特に市場が下落トレンド)のにも関わらず

気が付かないで不動産投資を行っている方がおり、とても恐ろしい状態だと思います。

所有している不動産が債務超過状態などで売却するにも手元資金が持ち出しが大きすぎて

万が一売却ができない場合は物件を保有し続けるしか道がなく、少しづつ借金の返済を行っていくしか方法はありません。

つまり運用期間中の収益を安定させるのに注力をしなければなりません。

しかしながらこうした部分を理解して収支計算を行っている大家さんや管理会社などが

どの位いるのか、現状の市場を見ると懐疑的になってしまいます。

そして多くの方が保有しているのは築年数が相当数経過した稼働率が安定しない

経費が相当かかる利益が安定しない不動産なのです。

次の項では期中の運営時のキャッシュフローがバランスシートにどう影響して行くか考えて行きます。

バランスシートの動き

バランスシートを理解する事で現在の不動産投資の正否が分かります。

まず収入の源泉となるものを考えてみましょう。

家賃収入に影響する事(稼働率、賃料設定)

次に支出ですが、

経費(広告料、修繕費、原状回復費、管理費、支払利息、保険料、固都税、減価償却費など)、

元利金返済(弁済期間、借入金利など)、

減価償却費(建物簿価、耐用年数)は支出がないですが、毎期の費用として計上できる経費です。

下記の図のバランスシートからそれぞれの動きを見て行きましょう。

(図:バランスシートの動き)

①図の左上は利益計算を行い税金を支払いプラスのキャッシュフロー手残りが資産になります。

(参照:不動産投資で黒字倒産??投資家に潜む罠)

②図の左中は建物の減価償却費分が資産からなくなります。

(参照:減価償却費と耐用年数)

③図の右上は借入金の元本の返済部分の負債額が減ります。

この動きの結果が右下の純資産を増減させる事になります。

つまり運用期間中のキャッシュフローの変動額を意識して

純資産がどの程度増えたかを考える事が不動産投資の結果を判断する材料になります。

つまり

税引後のキャッシュフローが資産として増加して借入金の元本返済(資産にプラス)を負債から差し引いて

減価償却分(資産からマイナス)を建物価格から差し引いた額がバランスシートに反映されます。

まとめ

最後に下記の事を理解しましょう!

不動産の時価>購入価額

割安で購入ができた事 不動産価格が上昇した事

不動産の時価<購入価額

割高で購入してしまった事 不動産価格が下落した事

不動産の時価+留保した資産>借入額残金 →→純資産

不動産の時価+留保した資産<借入額残金 →→債務超過

純資産が増加するためには

減価償却を考慮しキャッシュを残す事

借入金の返済を進める事

不動産価格が上昇する事

以上の事を理解をして不動産投資を行う際の判断指標にする様にしましょう。

著者:日本AMサービス 代表 堂下 葉

「更新:2019年11月8日」

お問い合わせ、ご質問は下記のフォームもしくはTEL:03-5623-2325までご連絡下さい。

https://reibee.japan-am-service.com/%e7%b4%94%e8%b3%87%e7%94%a3%e3%81%a8%e5%82%b5%e5%8b%99%e8%b6%85%e9%81%8e%e3%81%af%e6%99%82%e4%be%a1%e8%a9%95%e4%be%a1%e3%81%a7%e8%a7%a3%e6%9e%90%ef%bc%81%ef%bd%82%ef%bd%93%e3%82%92%e7%90%86%e8%a7%a3/純資産と債務超過は時価評価で解析!BSを理解するhttps://reibee.japan-am-service.com/wp-content/uploads/2017/05/26790915_ml-1024x768.jpghttps://reibee.japan-am-service.com/wp-content/uploads/2017/05/26790915_ml-150x150.jpg賃貸経営不動産投資に広告や書籍などに「最速に資産〇億円をつくる方法」など消費者を煽るような触れ込みで 不動産投資を進める業者さんが本当に多いですね。 「資産〇億円」は本当に聞こえが良い言葉で、なんだかお金持ちになれるという錯覚してしまう方が殆どだと思います。 実際に1億円位の物件でしたら、購入をしようと思えば意図も簡単に物件を手に入れる事が可能です。 ※2019年11月時点でアパマン融資をうけるのは簡単でなくなりました。 しかし美味しい話には裏がある、実はこれが真実です。 ここで既に資産〇億円を目指している不動産投資家の方へ質問ですが、 「保有する資産の純資産額はどの位ですか?」 恐らくこの質問に答えられる方は非常に少ないのではと思います。 (写真=123RF) 目次 -------------------------------------------------- BS(バランスシート)とは何か? 時価評価とは? 購入時は債務超過状態 バランスシートの動き まとめ ---------------------------------------------------- BS(バランスシート)とは何か? BS(バランスシート)は財務内容を把握する資料で 左側に資産、右側に負債と純資産を表す書面(下記の図を参照)です。 会社経営をしている場合、必須の書面になります。 不動産投資の場合、資産は購入した不動産(建物、建物付属物、土地など)、 金融機関からお金を借りている場合は負債は借入金になります。 純資産は資産から負債を差し引いたプラスの差額で、これがマイナスだと債務超過状態と言う事になります。 債務超過は資産である不動産を売却しても元利金が弁済できない可能性がある事を意味します。 (厳密に言うと他の資産と保有する不動産の帳簿上の価格を合わせた資産<借入金の残金となります。) もし会社経営をしている企業なら債務超過状態は金融機関から受けている融資の 貸しはがしや追加担保提供や融資が受けられない事に繋がります。 こうした重要な部分を確認できるBS(バランスシート)ですが、 個人で不動産を保有している場合、BS(バランスシート)を 意識して賃貸経営を行っていない方が殆どで、月々の賃料収入のみに目が行きがちです。 不動産投資において収支の結果であるBS(バランスシート)を理解する事は 必要不可欠なのです。 (図:バランスシート) 時価評価とは? 時価評価とはある時点に資産がどの位の価値があるか評価をする事です。 不動産を売却する場合、実際にはバランスシート上の帳簿価格と市場価格が 同等額である事は少ないです。 市場価格はその時に市場で売却できる価格、帳簿価格はBS(バランスシート)上の価格になります。 2点の価格の違いを理解する様にしましょう。 市場価格は融資の金利、不動産の需給バランス、金融機関の融資スタンス、 景気状況などに起因して物件の期待利回りが推移し価格変動が起こります。 つまり時価評価をするタイミングで時には純資産が大幅に増加したり 逆に債務超過状態だったりする事があります。 つまり経済状態などを把握しながら実際に保有する物件の価値が どの程度あるか、定点的に観察する事は不測の事態に備えた運用やリスク管理を徹底できます。 また十分な利益が出るのであれば売却の判断をする材料にもなります。 購入時は債務超過状態 不動産投資は殆どの方が借金を行って購入する資産なので、何度も言いますが、資産から負債を差し引いた 純資産が非常に重要です。 不動産投資における純資産と債務超過状態とは? 純資産 資産-負債>0 資産を処分して借金を返済できる 債務超過 資産-負債<0 資産を処分しても借金を返済できない 近年、セロエク投資(手元資金ゼロ)投資を行った場合、物件購入時から数年は債務超過状態が続きます。 それは物件を購入する経費(帳簿上に計上される)まで借入を行いっているため、実際に購入時と同時に売却を行った場合 割安で購入した場合でない限り売却価額は購入価額と同額なので、経費分がマイナスと言う事になります。 つまりゼロエク投資はこの部分がバランスシート上で最初から債務超過状態となっています。 さらに市場価格が高い時に購入してしまい、評価額が低い物件の場合、 数年経過して元金の弁済(借入金-毎月の返済)を続けても債務超過状態が解消されずに 当初から評価額低い物件なので売却したくても安値でしか売却できない状況に陥るケースもあります。 仮に購入時より市況が悪くなり、購入価額から10%を安値でしか売却ができない場合、 1億円物件を借金で購入をしていたら1,000万円近くの手元資金が拠出しないと売却をして借入元金を返済できない事を意味します。 購入価額が割高でゼロエク投資を実施している場合、数年間は元金弁済で債務超過を解消しなければならく 出口の金額が値下がりしてしまうと、非常に危険がある投資となっていると言う事です。 (2019年11月現在で数年前に購入した物件はアパマンローンの引き締めにより 大幅に値引きをしないと売却できない状況になっています。) 実はこうした状況になっている方が非常に多い(特に市場が下落トレンド)のにも関わらず 気が付かないで不動産投資を行っている方がおり、とても恐ろしい状態だと思います。 所有している不動産が債務超過状態などで売却するにも手元資金が持ち出しが大きすぎて 万が一売却ができない場合は物件を保有し続けるしか道がなく、少しづつ借金の返済を行っていくしか方法はありません。 つまり運用期間中の収益を安定させるのに注力をしなければなりません。 しかしながらこうした部分を理解して収支計算を行っている大家さんや管理会社などが どの位いるのか、現状の市場を見ると懐疑的になってしまいます。 そして多くの方が保有しているのは築年数が相当数経過した稼働率が安定しない 経費が相当かかる利益が安定しない不動産なのです。 次の項では期中の運営時のキャッシュフローがバランスシートにどう影響して行くか考えて行きます。 バランスシートの動き バランスシートを理解する事で現在の不動産投資の正否が分かります。 まず収入の源泉となるものを考えてみましょう。 家賃収入に影響する事(稼働率、賃料設定) 次に支出ですが、 経費(広告料、修繕費、原状回復費、管理費、支払利息、保険料、固都税、減価償却費など)、 元利金返済(弁済期間、借入金利など)、 減価償却費(建物簿価、耐用年数)は支出がないですが、毎期の費用として計上できる経費です。 下記の図のバランスシートからそれぞれの動きを見て行きましょう。 (図:バランスシートの動き) ①図の左上は利益計算を行い税金を支払いプラスのキャッシュフロー手残りが資産になります。 (参照:不動産投資で黒字倒産??投資家に潜む罠) ②図の左中は建物の減価償却費分が資産からなくなります。 (参照:減価償却費と耐用年数) ③図の右上は借入金の元本の返済部分の負債額が減ります。 この動きの結果が右下の純資産を増減させる事になります。 つまり運用期間中のキャッシュフローの変動額を意識して 純資産がどの程度増えたかを考える事が不動産投資の結果を判断する材料になります。 つまり 税引後のキャッシュフローが資産として増加して借入金の元本返済(資産にプラス)を負債から差し引いて 減価償却分(資産からマイナス)を建物価格から差し引いた額がバランスシートに反映されます。 まとめ 最後に下記の事を理解しましょう! 不動産の時価>購入価額 割安で購入ができた事 不動産価格が上昇した事 不動産の時価<購入価額 割高で購入してしまった事 不動産価格が下落した事 不動産の時価+留保した資産>借入額残金 →→純資産 不動産の時価+留保した資産<借入額残金 →→債務超過 純資産が増加するためには 減価償却を考慮しキャッシュを残す事 借入金の返済を進める事 不動産価格が上昇する事 以上の事を理解をして不動産投資を行う際の判断指標にする様にしましょう。 著者:日本AMサービス 代表 堂下 葉 「更新:2019年11月8日」 お問い合わせ、ご質問は下記のフォームもしくはTEL:03-5623-2325までご連絡下さい。reibee-japan-am-service日本AMサービス y.dst0403@gmail.comAdministratorReibee~次世代のための賃貸経営情報~

コメントを残す